「不動産投資は利回りを出すことが重要」と言われますが、実際どれくらいのラインが最低必要なのかわからず悩んでいる方も多いでしょう。

不動産の利回りは、表面利回りや実質利回りなどの2つがあり、実際にどちらで算出すればいいかわからない人も多いと思います。

しかしながら、成功している不動産投資家は、投資する物件の利回りをあまり気にしません。というのも、利回りだけで投資の成否が決まらないからです。

不動産投資の利回りの最低ラインには正解はなく、物件の立地や築年数、構造、融資条件などによって必要な利回りは大きく変わります。逆に、利回りだけで判断すると不動産投資に失敗しやすいのです。

そこで本記事では、不動産投資における利回りの最低ラインについて解説するとともに、利回りがアップダウンする仕組みや、利回りを上げるためのコツを紹介します。

不動産投資を始めたいけど「購入する物件の利回りで不動産投資を始めていいか悩んでいる」「できるだけリスクを減らして不動産投資を始めたい」と言う方はぜひ参考にしてください。

”元ゴールドマン・サックス不動産投資家が教える失敗しない不動産投資の成功法則”を

LINE友だち限定でお伝えします。

LINE登録でもらえる豪華6大特典

①数字とエビデンスに基づく投資判断マニュアル

②自分に最適な「融資」を見つけるガイド

③不動産購入前に必ず確認すべき「リスク」と「資料」

④ 「お宝物件」発掘のための効果的な探し方

⑤『不動産購入「現地調査」で確認すべきチェックリスト

⑥不動産運営にかかる収益費用の把握の仕方

LINE友だち追加してくれた方だけに、登録者6万人のYouTubeでも話せない情報をお届けしています

小原正徳の公式LINEはこちらから

▼スマホはこちらから限定情報をGET!▼

【監修者情報】不動産投資家 小原 正徳

1981年4月6日生まれ 不動産投資家

東京大学卒業後、EYグループ不動産部門、

ゴールドマン・サックスグループ不動産ファンド部門を経て

2016年に東京都新宿区株式会社不動産科学研究所で独立

2022年には総資産20億円を形成

同年、新たなチャレンジとして不動産投資スクールを開校し、自身の培ったノウハウの提供を開始

株式会社不動産科学研究所 代表取締役

宅地建物取引士

不動産鑑定士

不動産証券化協会認定マスター

不動産投資に利回りの最低ラインはない

結論から言いますと、不動産投資の利回りに最低ラインはありません。

なぜなら、不動産投資の利回りは後述する「不動産投資の利回りのアップダウンに関係する5つの要素」によって、変わってくるからです。

例えば、都市部か地方のどちらで不動産投資を始めるかどうかで、利回りは大きく変わってきます。

また、管理費がかかりにくく、自己資金で入手しやすい築古の物件は、利回りが高いものの入居者がいなければ不動産投資の成功とは言えません。

このように、利回りはあくまでも1つの指標であり、かならずしも利回りの数値だけで不動産投資の成功・失敗を決定づけるものではないのです。

一番大事なことは「相場よりも安く買い」「返済期間を長く」

不動産投資を成功に導くためには、利回りを意識するよりも「できるだけ物件取得コストを抑え、返済負担を軽減する」こと大切です。

物件価格が安ければ表面利回りは上がり、売却時にも利益を得やすくなります。

さらに、ローンの返済期間を長く設定すると毎月の元本返済が減り、キャッシュフローが増えます。

また、複数の金融機関で金利条件を比較し、交渉できる場合は金利引き下げを検討しましょう。金利が1%下がるだけで収益に大きなプラス効果が得られます。

以上を踏まえると、物件を「相場より安く買う」ことと、融資を利用する際に「返済期間を長く、金利を少しでも安く」借りることが、不動産投資では何よりも重要なのです。

表面利回りよりも実質利回りを見る

不動産投資でよく使われる「表面利回り」は、満室時の売上を示すだけで、利益は分かりません。

プロ(鑑定士・ファンド)は、物件ごとに経費が違いすぎるため、表面利回りだけで判断しません。

実際に手元に残る利益を見るには、管理費・固定資産税・修繕費などを引いた実質利回り(ネット利回り)で計算します。

- 表面利回り:年間賃料 ÷ 物件価格(経費を無視)

- 実質利回り:(年間賃料-運営経費)÷ 物件価格(収益力)

特に重要なのが経費率の差です。

都心RCは経費率20%前後で収まることもありますが、地方の築古や寒冷地では維持費が増え、40〜50%に達するケースもあります。

表面利回りが高く見えても、実質利回りが低ければ、ローン返済でキャッシュフローが赤字になる危険があります。最低ラインを考えるなら、表面の数字ではなく、「経費を引いた後にいくら残るか」を基準に判断するのが鉄則です。

利回りの計算方法や実質利回りについては、以下の記事も参考にしてください。

不動産タイプ別の平均利回り

不動産投資の利回りだけで判断しないと説明しましたが、不動産タイプ別の平均利回りはあります。

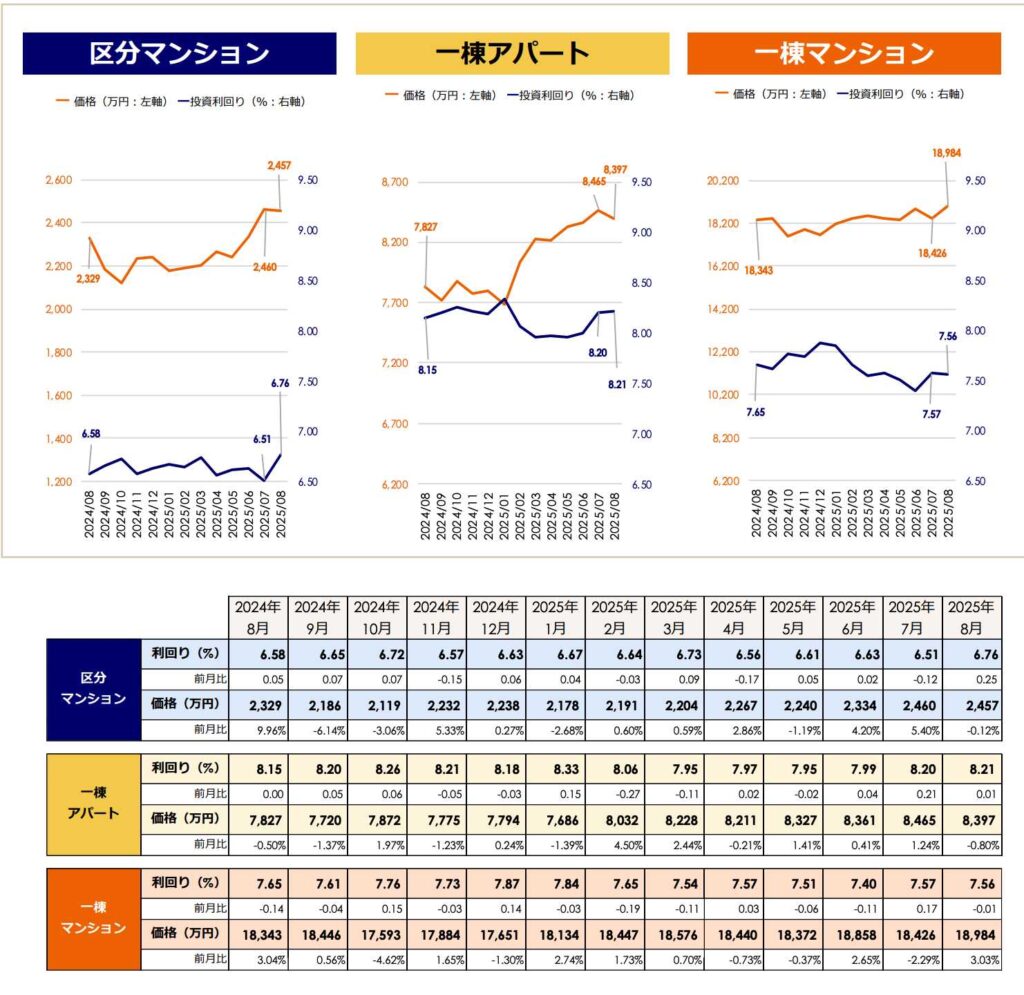

例えば、不動産投資と収益物件の情報サイト「健美家」の調査では、3種別の不動産投資利回りの平均が集計されています。

- 区分マンション:約6.76

- 一棟アパート:8.21

- 一棟マンション:7.56

引用:収益不動産市場動向 マンスリーレポート 2025年8月期

平均利回りを確認したい場合は、上記のレポートをご確認ください。

不動産投資の利回りのアップダウンに関係する5つの要素

前述しましたが、不動産投資の利回りは、家賃だけで決まるわけではありません。

利回りは、以下の5つの要素によって大きく変動します。

- 立地

- 築年数

- 建物構造

- 融資額

- 返済期間

これらの要素について詳しく解説します。

立地(エリア)

利回りが上下する最大要因のひとつが立地です。理由はシンプルで、「賃料水準」と「物件価格」のバランスがエリアごとに大きく違うからです。

都心部は家賃が高くても、物件価格がさらに高い傾向があるため、表面利回りは低めに見えやすいです。一方、地方は物件価格が安く、一定の賃料を取れるケースでは表面利回りが高く出ます。

ただし、利回りは「高く見える」だけで安全とは限りません。地方で利回りが高い物件ほど、空室期間が長くなる、賃料下落の影響を受けやすいことがあります。

つまり立地は、表面利回りよりも実質利回り(=稼働率を含む収益力)に直撃します。

最低限以下のポイントを確認しましょう。

- 需要:駅までの距離や周辺地域にスーパー・病院・学校、雇用需要があるか

- 供給:同条件の賃貸が増えていないか

- 賃料の伸びしろ:直近で賃料が上がっているか・下がっているか

- 空室耐性:空室が出たとき「埋め直せる根拠」があるか

物件選びについては、以下の記事を参考にしてください。

築年数

築年数は利回りのアップダウンに大きく影響します。まず、築浅(新築〜築浅)は人気が出やすい分、物件価格が高く、表面利回りが低くなりやすいです。

一方で中古は取得費用を抑えやすく、表面利回りは高く見えやすい傾向があります。

しかし実質利回りまで見ると、築年数が進むほど修繕・設備交換・原状回復の頻度が高くなるため、手残りが想定より減ることがあります。

築古は物件状態次第で空室が出やすくなり、広告費やフリーレントなど見えないコストが増えるケースもあります。つまり築年数が古い物件のメリットは「安く買えること」ですが、「維持費が増える」というデメリットとも向き合わなければなりません。

築古の物件購入を検討している方は、以下のポイントをチェックしましょう。

- 修繕の有無:屋根・外壁・防水・給排水の更新履歴

- 設備の寿命:給湯器・エアコン・水回りの交換が近いか

- 賃料下落余地:同エリアの築浅との差がどれくらいあるか

- 募集力:内装・設備を最低限きれいにできるか

建物構造

建物構造は、利回りだけでなく資産価値・融資条件・修繕計画にも影響します。

- 鉄筋コンクリート造(RC):耐久性は高いが価格が高くなりやすく利回りは低めに出やすい

- 木造:価格が安く利回りが高くなりやすいが、築年数が進むと管理コストが高くなる

ここで重要なのは、「どれが正解か」ではなく、構造によって「向いている戦略」が変わることです。

たとえば、「RCは長期保有で安定運用を狙いやすい」一方で、「木造は初期利回りを取りに行く戦略と相性が良い」などです。

利回り数字だけで判断すると後で「修繕費が想定以上」「融資期間が短い」などのズレが起きやすくなるので注意が必要です。

融資額(借入金)

融資は利回りを高くすることも低くすることもあります。借入を使う最大のメリットは、自己資金だけでは買えない物件を取得し、資産形成のスピードを上げられる点です。

一方で借入が大きいほど、「金利負担・手数料・返済(元本+利息)」が増え、毎月の手残りが圧迫されます。

重要なのは「表面利回り」ではなく、返済後にキャッシュが残るかです。

利回りが高く見えても、「金利が高い・返済期間が短い・諸費用が重い」などが重なると、手元にお金が残らない投資になります。

初心者ほど、同じ利回りでも融資条件次第でOKにもNGにもなる点を押さえる必要があります。

以下のポイントは最低限チェックしましょう。

- 金利:固定/変動、上昇時の耐性

- 自己資金比率:頭金だけでなく、諸費用と予備費を残せるか

- 手数料:融資手数料・保証料・団信等で初期費用が膨らまないか

- 返済後CF:毎月の手残りがマイナスにならないか

融資については、以下の記事も参考にしてください。

返済期間

返済期間は、利回りの「見え方」ではなくキャッシュフローの出方に直結します。返済期間が長いほど毎月の返済額(元本返済)が下がり、月々のキャッシュフローは出やすいです。

逆に返済期間が短いと返済額が大きくなり、表面利回りが高くても「手残りが出ない」「赤字になる」リスクが上がります。

ただし、返済期間をのばせば成功というわけでもありません。期間が長いほど総支払利息が増える場合があるため、長期でじわじわコストが効いてきます。

返済期間については、不動産投資の目的が「毎月の手残り重視」なのか「総利益・売却益も含めた最適化」なのかで、適正な返済期間が変わります。

最低ライン判断で重要なのは、返済期間を含めて「返済後も資金が残り、空室や修繕に耐えられる」設計になっているかです。

以下のポイントをチェックしましょう。

- 返済後のCF:空室1〜2か月でも耐えられるか

- 修繕積立の余力:CFが出ても積立できないなら危険

- 出口戦略:売却も考えるなら、返済進捗と残債のバランスを見る

出口戦略については、以下の記事も参考にしてください。

不動産投資の利回りを最低ラインよりも上げる3つの方法

不動産投資で「最低ラインの利回り」を超えていくには、家賃を上げる前に、まず購入前の設計で実質利回り(=手残り)を改善するのが効果的です。

なぜなら購入前は、資金調達条件(自己資金・金利・返済期間)を動かせるため、同じ物件でも手残りが大きく変わるからです。

ここでは、初心者でも再現性が以下の3つの方法を紹介します。

- 自己資金を多めに入れる

- 返済期間を長めに設定する

- 金融機関を比較検討・交渉する

自己資金を多めに入れる

自己資金比率を高めると、借入額が減るので、利息と元本返済の圧力が下がるため利回りを改善できます。

表面利回りは変わらなくても、毎月の返済負担が軽くなれば、返済後キャッシュフローが増え、実質利回りは高くなるのです。

特に「最低ライン」を割り込みやすいのは、空室・修繕などで収入の上げ下げがあった時に、返済が重くのしかかるケースなので、自己資金を入れておくことは防御力にもなります。

ただし、自己資金を入れれば入れるほど良いわけではありません。フルインベスト(手元資金を出し切る)にすると、突発的な修繕や空室、更新費用で資金繰りが詰まりやすいからです。

ポイントは「頭金を増やす」よりも、「諸費用+運転資金」を残したうえで、無理のない範囲で借入を減らすことです。

以下のポイントをチェックしましょう。

- 返済後CFがどれだけ増えるか(自己資金○万円入れると月CFは何円変わるか)

- 手元資金を残せているか(諸費用+当面の修繕・空室分)

- 自己資金を入れることで、金利や融資条件が改善する可能性があるか

返済期間を長めに設定する

返済期間を長く設定すると、利回り向上に効果的な理由は、毎月の返済額が下がり、キャッシュフローが安定しやすくなるからです。

初心者がつまずきやすいのは、表面利回りが良く見える物件でも、返済が重くて「手残りがほぼない」状態になることです。返済期間を伸ばせれば、赤字を回避しやすくなり、最低ラインを超えるCFを作りやすくなります。

ただし、返済期間を延ばすと、総支払利息が増える場合があります。つまり、返済期間は「短い=得」という単純な話ではなく、「毎月の安全性」を優先するか、「総コストを優先」するかのトレードオフです。

特に投資初期は、まず退場しないこと(資金繰りを崩さないこと)が重要なので、返済期間の調整は実務的に効果が大きい改善策になります。

以下のポイントをチェックしましょう。

- 返済期間を延ばすと、CFがどれだけ改善するか、空室1〜2か月でも耐えられるか

- 返済期間を延ばしたときの総支払利息、長期のコスト増を許容できるか

- 残債と売却想定価格を算出して利益が残るか

金融機関を比較検討・交渉する

利回り改善で最も数字が動くのが金融機関選びです。というのも、金利や手数料、融資期間や評価の出し方が金融機関ごとに違い、同じ物件でも返済条件が大きく変わるからです。

特に金利は、0.3〜1.0%変わるだけでも、長期では支払利息が膨らみ、月々のCFにも影響します。つまり、金融機関比較は初心者にとっては骨の折れる施策ですが、効果的です。

また、交渉というと難しく感じますが、現実には「他の金融機関の条件がある」だけで話が進みやすくなることも多いため、比較は交渉材料としても機能します。

以下のポイントをチェックしましょう。

- 金利だけでなく、手数料・保証料・融資期間も含めた“総コスト”で比較できているか

- 融資額(評価)がどれだけ出るか(自己資金がどれだけ必要になるか)

- 条件が良くても、審査スピードが物件の契約スケジュールに合うか

不動産を運用し始めてから利回りを上げる方法

物件は「買ったら終わり」ではありません。

運用が始まってからも、家賃や空室率、支出や金利をコントロールすることで、実質利回りを改善できます。

不動産を運用し始めてから利回りを上げる方法は以下の通りです。

- 家賃収入を見直す

- ローンを借り換える

- ローンの繰り上げ返済を行う

それでは詳しく解説します。

家賃収入を見直す

投資物件の取得後の利回り改善で効果が見えやすいのは、家賃収入(賃料水準・稼働率)の見直しです。

理由は単純で、家賃は収益の根っこだからです。ただし、入居中の賃料を無理に上げようとすると退去リスクが上がり、空室期間が伸びて逆効果になりかねません。

重要なのは「家賃を上げる」よりも、「相場に対して適正か」「空室を最短で埋められる設計か」を判断することです。

まずやるべきは、同一エリア・同条件(築年数、広さ、駅距離、設備)の募集賃料と比較し、現場の家賃に対して以下のポイントを確認します。

- 上げられる状態か

- 維持すべきか

- 下げてでも早期成約を狙うべきか

賃料アップの余地がある場合も、いきなり月額を上げるより、更新時の条件提示(小幅アップ)や、設備改善による付加価値アップ(Wi-Fi無料、宅配BOX、内装リフレッシュなど)の方が、納得感が出て成功確率が上がります。

ローンを借り換える

借り換えは、家賃をいじらずにキャッシュフローを改善できる手段です。

取得後に金利環境が変わったり、運用実績が積み上がって金融機関評価が上がったりすると、より良い条件へ乗り換えられる可能性があります。

金利が下がれば利息負担が軽くなり、結果として毎月の返済額(特に利息部分)が減り、手残りが増えやすいのがメリットです。

ただし借り換えには、事務手数料・登記費用・保証料などのコストがかかるため、「下がる金利」と「かかる諸費用」の損益分岐を超えるかが重要です。

ローンの繰り上げ返済を行う

繰り上げ返済は、余剰資金を「確実に支出削減へ変換する」方法です。

元金が減ることで、将来支払う利息が減り、結果として収益性(実質利回り)が改善します。

特に、金利が高いローンや、残期間が長いローンほど、利息削減の効果が出やすいです。

さらに、毎月返済額を減らす「返済額軽減型」を選べば、キャッシュフローの安定性も上げられます。

不動産投資の利回りに関するよくある質問

ここからは不動産投資の利回りに関するよくある質問を紹介します。

- 利回りが相場より低い物件を購入するとどうなるの?

-

相場より低い利回りは、物件価格が割高な可能性があります。キャッシュフローがほとんど出ないか、赤字となるリスクが高まります。

ただし、低利回りでも「資産性が高い」「将来値上がりが見込める」など何か魅力がある場合は検討する価値があります。

利回りが低くても購入すべき物件や、利回りの具体的な解説は以下の記事を参考にしてください。

- 表面利回り5%でも買っていい?

-

5%表面利回りの意味は地域によって異なります。東京都心の区分マンションであれば約4%が相場なので5%あれば高利回りの部類ですが、地方では8~10%が一般的な場合もあります。

結局のところ、大切なのは実際のキャッシュフローです。返済負担率や運営費用を差し引いても収益が確保できるか、自分の手持ち資金とのバランスで判断しましょう。

- 返済比率が高いと何が起きる?

-

返済比率(家賃収入に対するローン返済額の割合)が高いと、毎月の手残りが少なくなり、キャッシュフローが悪化します。

特に返済比率が70%以上になると、空室や突発的な修繕に対応できなくなるなど経営リスクが増大します。

逆に返済比率を50%以下に抑えられれば余裕が生まれ、安定運用につながります。

- 自分の「買いの最低ライン」はどうやって出す?

-

自分にとって必要な最低利回りは、借入条件から逆算して考えます。

- Step1:希望する物件で借入額・金利・返済期間を決め、年間ローン返済額を計算

- Step2:返済額を家賃収入がカバーするために必要な利回り(返済負担率)を求める

- Step3:同エリアの相場利回りも参考にし、無理のない範囲で必要利回りを設定する

最終的には「この物件利回り以上なら購入する」と自分なりの基準を持って物件を選定することが重要です。

まとめ

不動産投資においては、表面利回りではなく実質利回りを基に投資判断を行いましょう。

物件の立地・築年数・構造だけでなく、融資条件も踏まえて収支をシミュレーションすることが不可欠です。

融資期間を長く設定し自己資金を多めにすることでキャッシュフローを増やし、金利交渉や借り換えでコストを下げる工夫も大切です。

最終的に利回りは市場相場と比較しつつ、自分の目標収益を達成できる物件かどうかを見極めましょう。

初心者ほど慎重に数値を検証し、必要に応じて専門家の意見も参考にすることをおすすめします

”元ゴールドマン・サックス不動産投資家が教える失敗しない不動産投資の成功法則”を

LINE友だち限定でお伝えします。

LINE登録でもらえる豪華6大特典

①数字とエビデンスに基づく投資判断マニュアル

②自分に最適な「融資」を見つけるガイド

③不動産購入前に必ず確認すべき「リスク」と「資料」

④ 「お宝物件」発掘のための効果的な探し方

⑤『不動産購入「現地調査」で確認すべきチェックリスト

⑥不動産運営にかかる収益費用の把握の仕方

LINE友だち追加してくれた方だけに、登録者6万人のYouTubeでも話せない情報をお届けしています

小原正徳の公式LINEはこちらから

▼スマホはこちらから限定情報をGET!▼

【監修者情報】不動産投資家 小原 正徳

1981年4月6日生まれ 不動産投資家

東京大学卒業後、EYグループ不動産部門、

ゴールドマン・サックスグループ不動産ファンド部門を経て

2016年に東京都新宿区株式会社不動産科学研究所で独立

2022年には総資産20億円を形成

同年、新たなチャレンジとして不動産投資スクールを開校し、自身の培ったノウハウの提供を開始

株式会社不動産科学研究所 代表取締役

宅地建物取引士

不動産鑑定士

不動産証券化協会認定マスター